提到vivo,不少年輕人對其好感度很高,顏值高、拍照美、性價比強,在中端手機市場的激烈競爭中,爭得一席之地。但用過vivo的不少消費者對其錢包內(nèi)嵌的借錢服務卻并不買單,營銷雖好但利率偏高、貸款前竟還須一鍵信息授權,傷了消費者體驗的同時,在業(yè)內(nèi)看來也踩了相關監(jiān)管規(guī)定的紅線。

年利率宣稱個位數(shù)起,但一通貸款操作下來卻逼近36%,其中擔保費比利息費還高,這樣的結(jié)果,你認可嗎?

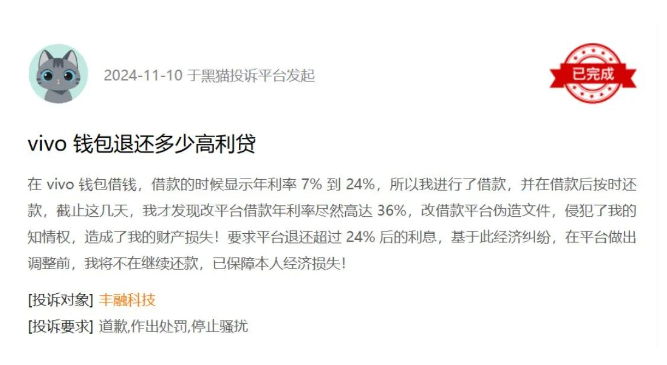

近兩日,有消費者向北京商報記者反饋,因手頭緊在vivo錢包申請貸款,結(jié)果發(fā)現(xiàn)利率近36%之高,想提前結(jié)清,還需收取相關利息和擔保費。

時間回到今年5月,來自河南的李明(化名)因急事尋求貸款,在vivo錢包看到相關營銷廣告,他填寫一系列資料并進行多項授權后,平臺給出了7000元的額度,年化利率達35.9%。

雖然是vivo錢包,不過其承擔的僅是助貸角色,根據(jù)李明向北京商報記者提供的截圖來看,實際貸款發(fā)放人為錢小樂及其合作金融機構(gòu),在其貸款過程中,除了個人消費貸款合同外,還需同意相關委托保證合同和相關融資擔保咨詢服務合同,以及茂業(yè)融擔委托劃扣授權書、匯盛融擔委托劃扣授權書等。

從還款信息來看,李明所貸的7000元貸款共分為12期,每月需還702.87元,以其首期還款為例,其中包括564.89元的本金、39.18元的利息,此外還有98.8元的擔保費。

“高近36%的利率,擔保費比利息費還高,這合理嗎?”李明向北京商報記者提出疑問,他指出當時本意只想貸款6個月,但誤點了12期的貸款,如今想提前結(jié)清,卻還需要相應利息和擔保費。從其提供的截圖來看,其已還6期貸款4217.22元,待還6期4222.06元,若選擇提前還款,則需還款3648.10元,其中包括3560.84元的本金以及利息11.57元、擔保費75.69元。

針對消費者反饋的貸款營銷及相關利率問題,北京商報記者進行了實測,vivo錢包中借錢服務名為豐融借錢,合作機構(gòu)包括隆攜信貸、京東金融、奇富借條、度小滿、還唄、錢小樂、小贏卡貸、無錫錫商銀行,由多家持牌合作機構(gòu)聯(lián)合提供服務。

另從營銷及利率來看,北京商報記者在實測中注意到,豐融借錢宣稱最高可借額度為20萬元,單利年化利率7.2%起,借1萬元每日最低僅需2元;但經(jīng)一系列信息填寫、協(xié)議授權以及身份驗證后,記者首次測試中實際獲得3.5萬元貸款額度,年利率21.72%,信貸服務顯示助貸機構(gòu)錢小樂,若貸款還需進一步同意相關協(xié)議。

截至發(fā)稿日,北京商報記者打開錢包再次申請借款并進行系列授權后,貸款方變更為重慶隆攜小額貸款有限公司(以下簡稱“隆攜小貸”),貸款額度為3萬元,年利率23.99%。

貸款營銷宣稱7.2%起,但實際利率高至23.99%,甚至高至部分消費者反饋的近36%,這一做法是否合理?實際上,中國互聯(lián)網(wǎng)金融協(xié)會曾發(fā)出倡議,貸款網(wǎng)絡營銷內(nèi)容應當準確、通俗,并以清晰、醒目方式進行展示,不得刻意隱瞞或有重大遺漏。

其中就強調(diào),貸款網(wǎng)絡營銷不得有虛假或引人誤解的內(nèi)容,引用不真實、不準確或未經(jīng)核實的數(shù)據(jù)和資料,以低門檻、低利率、高額度等進行誘導宣傳。并指出,貸款網(wǎng)絡營銷內(nèi)容應當以貸款合同條款為準,包含貸款主體、貸款條件、實際年利率、年化綜合資金成本、風險提示等關鍵信息。鼓勵以上下區(qū)間的形式展示貸款實際年利率區(qū)間,且不宜以“利率低至某數(shù)值”等表述引發(fā)客戶誤解。

素喜智研高級研究員蘇筱芮表示,vivo貸款業(yè)務中宣傳利率的方式確實不符合當下的監(jiān)管精神,容易引發(fā)客戶誤解,也涉嫌誘導宣傳。vivo在貸款業(yè)務之前應當如實披露放款方名單,并在相關協(xié)議中就貸前營銷、運營、審核風控、數(shù)據(jù)信息傳輸、貸后管理等關鍵業(yè)務環(huán)節(jié)進行約定,并向金融消費者如實披露。

另在法律層面,北京市中聞律師事務所律師李亞告訴北京商報記者,vivo錢包宣傳中宣稱的額度和利率,與實際發(fā)放的額度和利率存在較大差異,這可能對消費者造成誤導,金融機構(gòu)應當向金融消費者明確披露實際利率,明確告知能夠反映實際利率的利息計算方式,并有提醒金融消費者注意的義務。另外,金融機構(gòu)和平臺應明確各自的權責,共同承擔起貸款信息透明化的責任,維護金融消費者的合法權益。

與高利率爭議隨行的,還有信息授權的問題。

從北京商報記者多次實測貸款流程來看,通過vivo錢包嘗試貸款,填寫多項個人信息、上傳身份證進行實名認證并填寫緊急聯(lián)系人后,需進一步同意該平臺的《錢包人臉識別服務授權書》《服務協(xié)議》《個人信息采集及使用授權書》等,其中個人信息采集及使用授權書中提到,用戶須同意第三方可直接向被授權人提供本人的個人信息而不需要本人再次授權。

需要注意的是,此前監(jiān)管曾強調(diào)個人信息“斷直連”,即平臺機構(gòu)在與金融機構(gòu)開展引流、助貸等業(yè)務合作中,不得將授權獲取的個人信息直接向金融機構(gòu)提供。

在業(yè)內(nèi)看來,平臺在金融消費者申請貸款過程中要求金融消費者同意多項個人信息授權,這可能涉及到個人信息直接提供給第三方金融機構(gòu),與監(jiān)管要求的“斷直連”原則相悖,李亞指出,此操作行為涉及個人信息使用的合規(guī)問題,平臺應重新審視和調(diào)整個人信息授權流程,確保用戶信息的安全和合規(guī)使用,避免未經(jīng)金融消費者同意直接將信息提供給第三方金融機構(gòu)。

“該操作涉嫌強迫金融消費者作出選擇,侵犯了金融消費者的知情權與選擇權,”蘇筱芮同樣稱,這也與“斷直連”等行業(yè)規(guī)范相違背。

從北京商報記者實測過程來看,與vivo合作的第三方公司包括助貸平臺、小貸公司、消金公司、銀行及融擔公司等多類型機構(gòu),其中,在記者首次查看貸款額度的過程中,盡管頁面顯示該服務由錢小樂、臻有錢、度小滿機構(gòu)及其合作金融機構(gòu)提供服務,但在實際征信協(xié)議勾選中,卻須一鍵勾選包括度小滿、攜程小貸、馬上消費金融、蒙商消費金融、尚誠消費金融、江蘇蘇商銀行、杭銀消費金融、博盛安融、國美小貸、美易借錢、寧波銀行、哈啰數(shù)科、永鴻興融資擔保等十余家機構(gòu)的個人信息授權書、征信查詢授權書、服務協(xié)議等。

另在第二次查看額度過程中,盡管貸款服務方有更新,但同樣需要預先授權同意多份個人征信授權書、綜合授信額度合同、征信查詢授權書、個人委托擔保意向及信息授權書等,其中被授權機構(gòu)中除了金融機構(gòu)、支付機構(gòu)、征信機構(gòu)外,還包括不少第三方網(wǎng)絡平臺及多家貸后管理機構(gòu)。

需要注意的是,《個人信息保護法》規(guī)定,個人信息處理者向其他個人信息處理者提供其處理個人信息的,應當向個人告知接收方的名稱或者姓名、聯(lián)系方式、處理目的、處理方式和個人信息的種類,并取得個人的單獨同意。

另外,此前監(jiān)管發(fā)布的關于警惕過度借貸營銷誘導的風險提示明確提醒,一些金融機構(gòu)、互聯(lián)網(wǎng)平臺在開展相關業(yè)務或合作業(yè)務時,對消費者個人信息保護不到位,比如以默認同意、概括授權等方式獲取授權,侵害了消費者個人信息安全權。

李亞告訴北京商報記者,先行同意一系列授權,這可能是平臺為了簡化貸款流程和提高效率,但同時也可能導致金融消費者在未充分了解所有條款的情況下就同意授權。這種做法可能存在違反最小、必要原則,同時也侵犯了金融消費者個人的隱私權、知情權、決定權,存在金融消費者個人信息泄露和過度授權的風險。

在李亞看來,平臺應提供更清晰的授權說明,確保金融消費者在完全了解授權內(nèi)容后作出決定,并提供便捷的授權管理選項,讓金融消費者能夠輕松撤銷不必要的授權。

博通咨詢首席分析師王蓬博同樣指出,一般來說,金融機構(gòu)需要通過查詢用戶的征信信息來評估其信用狀況,且當用戶一次性勾選多家機構(gòu)的授權書和協(xié)議后,機構(gòu)可以快速地開展后續(xù)的審批流程。但一般來講,用戶的個人信息在多家機構(gòu)之間共享,存在信息泄露的風險,甚至會有部分金融機構(gòu)可能在用戶授權范圍之外使用個人信息。因此,建議機構(gòu)進一步明確授權范圍和使用規(guī)則,向用戶明確說明授權的范圍、目的、期限等內(nèi)容。

“斷直連”不達標、“一鍵授權”等問題,實際是助貸行業(yè)通病。蘇筱芮進一步指出,主要是由于互聯(lián)網(wǎng)貸款領域存在“資金路由”模式,由助貸方對接多個放款方,但每家準入門檻、風控模式均存在差異,因此“資金路由”會根據(jù)客戶屬性、借款要素、地域、渠道等屬性,自動匹配出符合借款用戶最優(yōu)質(zhì)的資金方,從而在減少用戶感知的同時提升放款效率,但該模式顯然是以犧牲用戶個人隱私為代價,機構(gòu)需要依規(guī)進行改進。

值得一提的是,近日,北京商報記者從知情人士處獨家獲悉,監(jiān)管正在醞釀互聯(lián)網(wǎng)助貸業(yè)務管理新規(guī),其中就提到,相關助貸業(yè)務中,向借款人收取的擔保增信費率不應高于貸款利率。

另外,在貸款申請環(huán)節(jié),應當以不少于10秒鐘強制閱讀、全屏幕顯示等顯著方式,充分披露各項貸款息費的收取主體、收取標準以及借款人實際承擔的綜合融資成本。

就信息披露、貸款利率及信息授權等在內(nèi)的多個問題,北京商報記者向vivo錢包運營方豐融科技以及相關貸款服務方隆攜小貸多方發(fā)去采訪,但截至發(fā)稿未獲得回應。

盡管未有官方回應,但從近月來vivo給用戶側(cè)的體驗變化來看,vivo跨界助貸多年,如今仍在摸著石頭過河。

例如,數(shù)個月前,北京商報記者在嘗試貸款的過程中發(fā)現(xiàn),vivo錢包曾多處向消費者推薦超級會員服務,宣稱“專項借款提額特權”,但進一步點擊發(fā)現(xiàn),這一超級會員服務,需要用戶一年單獨付費388元。

不過,截至發(fā)稿日,北京商報記者再次實測發(fā)現(xiàn),未再發(fā)現(xiàn)超級會員業(yè)務以及第三方貸款導流業(yè)務,是否下線以及背后考慮暫不得而知。

談及vivo布局金融業(yè)務,王蓬博認為,手機廠商跨界金融,一方面打造生態(tài)閉環(huán)的同時提升了用戶黏性,另外也可以借此拓展盈利渠道,布局金融貸款業(yè)務可以為vivo開辟新的盈利增長點。在他看來,vivo擁有龐大的用戶群體和較高的市場份額,為借貸業(yè)務提供了豐富的潛在客戶資源。但與傳統(tǒng)金融機構(gòu)相比,vivo在金融領域的專業(yè)經(jīng)驗相對欠缺,在風險控制、金融產(chǎn)品設計、合規(guī)運營等方面可能面臨挑戰(zhàn)。

金融服務有其復雜性和嚴監(jiān)管特征,李亞認為,vivo金融服務,后續(xù)還是要進一步加強與持牌金融機構(gòu)的合作,確保服務的合規(guī)性,并持續(xù)優(yōu)化用戶體驗,同時注重用戶信息披露、隱私保護和數(shù)據(jù)安全。

蘇筱芮則指出,若想要長久地經(jīng)營流量金融生意,后續(xù)vivo錢包還是應當遵循行業(yè)規(guī)范,從源頭搭建跟完善金融消保框架。

相關推薦

營收、利潤雙增長背后,滿幫集團的信貸解決方案業(yè)務持續(xù)增長。

辭舊迎新,金融科技平臺又走過了激蕩的一年。在過去的一年,從業(yè)機構(gòu)先后經(jīng)歷了政策頻出、逾期上升、規(guī)模收縮、業(yè)務規(guī)整等挑戰(zhàn),